磷酸铁锂赛道,对立愈发严重。

随着新能源汽车欣欣向荣,动力电池也成为“香饽饽”,老玩家纷纷加码、新玩家接踵而来,从而令磷酸铁锂的产能大冒进。

与之对应的是,行业拉响过剩警报。

问题在于,过剩危机之下,大大小小的玩家却无动于衷,继续疯狂卷扩产,这背后是何道理?盲目扩张,行业性亏损或在所难免?如何才能打破恶性竞争的魔咒?

1、拉响警报,行业却无动于衷

磷酸铁锂,成为动力电池的顶梁柱。

2021年7月,磷酸铁锂装车量超越三元锂电池,这之后磷酸铁锂一直是动力电池的“领头羊”,成为特斯拉、比亚迪等车企的必选项。

韩国SNE Research表示:“由于特斯拉带动了电动整车的价格竞争,根据整车厂商的价格差异化策略,中国电池企业有望瞄准除中国市场以外的全球其他市场,尤其是在磷酸铁锂电池使用率较低的欧洲,以磷酸铁锂电池为主力产品,开辟出一片新蓝海。”

如此一来,磷酸铁锂炙手可热。

非但车企加码、动力电池押注,更是引得产业链上游的磷企垂涎,云天化、湖北宜化、兴发集团等纷纷下场。

一名互联网观察人士告诉锌刻度:“电池厂商可以买磷矿,磷企为什么不可以造电池?在磷酸铁锂走俏的当下,从磷酸延伸至磷酸铁、磷酸铁锂成为磷企共同的选择。”

此背景下,磷酸铁锂的供需出现了失衡。

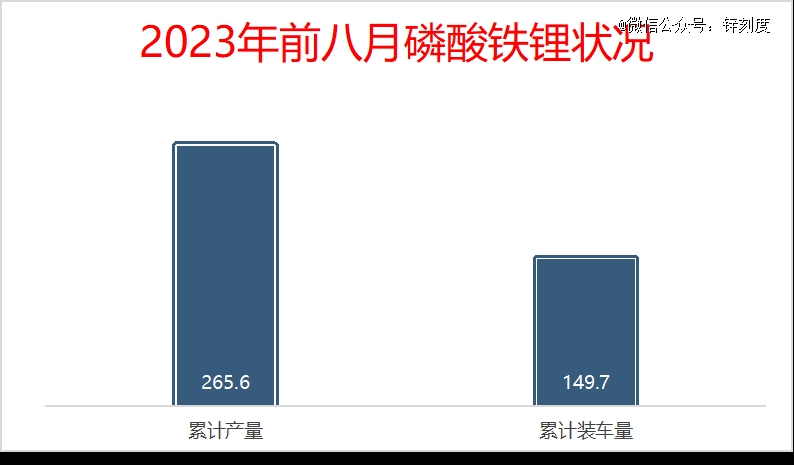

据中国汽车动力电池产业创新联盟的数据显示,2023年1月至8月,我国磷酸铁锂电池累计产量为265.6GWh,累计装车量149.7GWh,生产装机率为56.36%。

产能过剩严重

换而言之,磷酸铁锂有近半的产能处于过剩。

据浙商证券预测,2025年我国磷酸铁锂产能将达575万吨,而当年全球磷酸铁锂需求量仅为267万吨。

这意味着,国内产能将超过全球需求量300万吨。

尽管如此,磷酸铁锂的产能军备竞赛依然在持续,甚至这股风潮都席卷到海外。

譬如,LG化学与华友钴业将在摩洛哥合建一座电动汽车电池材料厂,该工厂将于2026年投产,目标是年产5万吨磷酸铁锂材料,供应北美市场。

一言以蔽之,磷酸铁锂行业恐陷入恶性竞争的“怪圈”。

2、盲目扩产,价格战在所难免

之所以如此,与“聪明人”太多有莫大的关系。

作为高景气赛道,磷酸铁锂的赚钱效应肉眼可见,即使产能消化遥遥无期,大大小小的玩家们依然选择扩产产能继续卷。

毕竟,砸了别人的锅,才能吃上别人的饭。

对此,德方纳米在接受媒体采访时公开表示:“目前行业存在产能过剩,但是公司看好磷酸锰铁锂,而且公司产能利用率低主要是磷酸铁锂这块,同时新型磷酸盐投入建设需要时间,虽然目前行业不景气,但是我们需要提前布局。”

于是乎,价格战成为行业的代名词。

“电池中国CBEA”表示:“随着产业链上电池赛道和磷酸铁锂赛道内企业不断增加,行业产能快速扩张,导致市场上磷酸铁锂和磷酸铁锂电池供应增多。另一方面,在下游需求释放相对较为稳定的背景下,多数企业为了保持市场竞争力,主动降低了磷酸铁锂及电池的价格。”

具体来看,2022年年底,磷酸铁锂的价格为17.3万元/吨,之后持续走低,到了2023年9月一度跌至6.6万元/吨,跌幅高达61.85%。

这么一来,磷酸铁锂赛道乌云密布,哪怕是头部玩家,也未能幸免。

譬如,德方纳米2023年上半年营业收入为88.92亿元,同比增加17.67%;净利润为-10.44亿元,同比由盈转亏。

德方纳米盈利堪忧

再譬如,龙蟠科技2023年上半年营业收入为38.14亿元,同比减少36.54%;净利润亏损为-6.54亿元,也是同比由盈转亏。

这对行业的健康发展,并不算好消息。

一名业内人士告诉锌刻度:“2023年磷酸铁锂价格陡降,高价屯的原材料库存成为烫手山芋,存货跌价成为亏损的主要原因之一,再叠加开工率下滑、设备稼动率不足,从而行业哀鸿遍野。”

尽管如此,市场对磷酸铁锂行业的预期并没有看衰。

生意社认为:“短期内,磷酸铁锂弱势震荡为主,上涨空间有限,长远来看,磷酸铁锂仍然有良好的增长势头。”

总而言之,磷酸铁锂行业虽然景气度高企,但出现了负反馈的竞争格局,未来一场洗牌在所难免,低效产能势必出局。

那么,“剩”者为王。

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。

今日热门